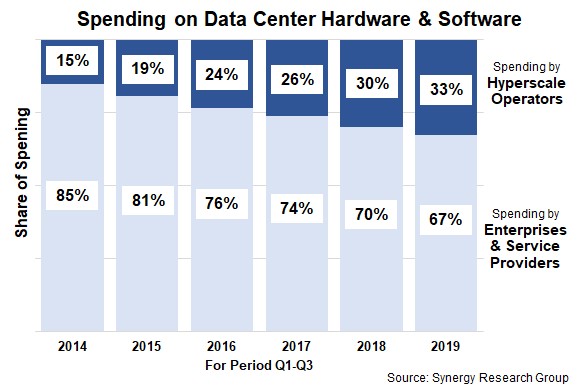

Synergy Research的最新数据显示,2019年前三季度,超大规模运营商(Hyperscale Operators)占数据中心硬件和软件总支出的33%,高于2017年前三季度的26%和2014年前三季度的15%。超大规模运营商包括IaaS、PaaS、SaaS、搜索、社交网络和电子商务领域的全球大提供商。

在此期间,整个数据中心硬件和软件支出市场的规模增长了34%以上,其中绝大部分增长是超大型运营商增加支出的结果,而企业和电信运营商的相关支出仅增长了6%。对公共云服务的需求不断增长以及社交网络的持续强劲增长,推动了超大规模运营商支出的增加。同时,企业支出仍然承受着压力,这主要是由于工作负载不断从私有网络转移到公共云。

2019年第三季度数据中心基础设施设备总收入(包括云和非云,硬件和软件)为380亿美元。服务器、操作系统、存储、网络和虚拟化软件合计占数据中心基础设施市场的96%,其余部分包括网络安全和管理软件。

Dell EMC在服务器和存储收入方面均处于领先地位,而思科在网络领域则处于主导地位。Microsoft和VMware由于分别在服务器操作系统和虚拟化应用程序中的领导地位而在供应商排名中占据重要位置。除了这四家之外,市场上其他领先的供应商是HPE、华为、浪潮和联想。ODM在供应商排名中也占有重要地位,这要归功于其为超大规模运营商提供硬件。浪潮和华为是2019年增长最快的主要供应商。

Synergy Research首席分析师John Dinsdale表示:“在超大型运营商和企业的数据中心支出方面,我们看到了截然不同的情况。一方面,超大规模运营商的收入继续强劲增长,从而推动了对数据中心和数据中心硬件的需求增长。超大规模运营商的数据中心数量在不断增加,同时其中许多数据中心仍在继续扩张。那些大型数据中心挤满了服务器和其他硬件,而这些服务器和硬件经常更新换代。另一方面,我们看到企业购买的服务器数量持续下降。虽然由于IT运营需要更加复杂的服务器配置,服务器平均售价的稳定增长可以抵消这些下降的影响,但是企业的总体支出几乎保持不变。未来这些趋势将持续。”